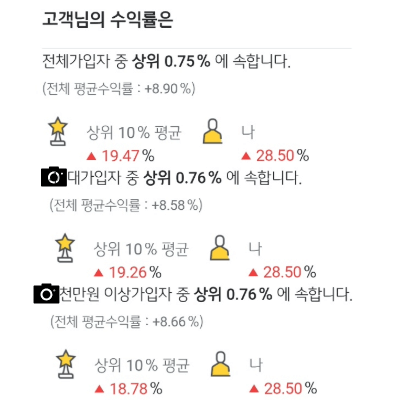

연금저축 해외 ETF 추천! 저는 해외 ETF 투자로 연금저축 상위 1% 수익률을 기록하고 있습니다. 안정적인 미래를 위한 준비와 자산 증식을 동시에 잡고 싶으시다면, 이 글을 끝까지 읽어보세요.

목차

1. 모든 ETF 선택시 꼭 알아야 하는 사항

ETF(Exchang Traded Funds, 상장지수펀드)는 펀드와 주식의 장점을 한데 모은 투자 상품입니다. 특히 해외 ETF는 미국, 유럽, 일본, 중국 등 전 세계 다양한 시장에 분산 투자할 수 있어 장기적으로 안정적인 수익을 노릴 수 있습니다.

실제로 저 역시 미국 ETF로 연금저축 상위 1% 수익률을 기록하고 있습니다. 최근 미국 관세 이슈로 단기 수익률이 하락하기도 했지만, 장기적으로는 개별주식보다 훨씬 안정적인 성과를 내고 있습니다.

– ETF를 선택할 때 이것을 알고 있으면 좋아요.

- 해외 ETF는 전 세계 주가의 60% 이상을 차지하는 미국 주식을 추종하는 ETF가 많아요.

- 분배금 : ETF는 주식 배당금, 채권 이자, 현금운용 수익 등 투자를 통한 수익을 모아서 분배금을 지급합니다. 분배금 지급 기준이 되는 월말에 보유하고 있으면 다음 달에 지급을 합니다. 분배금이 없는 ETF도 있어요.

- 운용수수료 : ETF를 운영하는 운영수수료가 발생합니다. 내가 투자한 금액에서 1년 단위로 수수료가 발생하며, 운용사별로 수수료가 다르고 ETF 상품마다 달라서 선택하실 때 이 부분도 고려하시면 좋습니다. 장기투자라면 수수료 차이가 누적 수익률에 큰 영향을 미칠 수 있겠죠?

- 수익률 : 짧게는 최근 3개월, 길게는 1년의 수익률을 확인해 보고 신뢰가 가는 곳을 선택하고, 어떤 상품을 구성해서 투자하고 있는지 상세하게 확인 후 선택하면 됩니다.

- 투자 지역과 테마 : 국내 대표 주식 지수 추종형과 해외 대표 주식 지수 추종형이 있고, 그 외 주식 테마형, 주식 섹터형, 채권 혼합형 등 다양하게 있습니다.

2. 해외 ETF 상품 이름 이해하기

ETF 이름만 봐도 상품의 성격을 조금은 이해 할 수 있습니다.

▷ 상품 이름 앞자리

RISE, TIGER, KODEX, ACE 는 자산운용사의 ETF 브랜드 이름입니다.

▷ 상품 이름 뒷자리

- (H) – 해외 ETF 상품 이름에 붙어 있는데요, 환헤지가 된 상품을 나타냅니다. 변동성이 있는 환율의 영향을 덜 받도록 설계 된 상품입니다.

- (TR) -Tortal Return은 분배금(배당금)을 재투자하는 상품

- (PR) – Price Return은 분배금(배당금)을 현금으로 돌려주는 상품

3. 연금저축 해외 ETF 추천

해외 ETF는 미국 관련 상품이 특히 많고, 그 외 국가를 추종하는 ETF는 상대적으로 종류가 적은 편입니다.

그래서 많은 투자자들이 미국 ETF에 관심을 갖고 투자하는 경우가 많아요. 연금저축 해외 ETF 추천을 할 때도 미국 ETF가 자주 언급되는 이유입니다.

미국 ETF가 인기가 많은 데는 몇 가지 이유가 있습니다. 먼저, 수익률이 높게 나타나는 경우가 많고, 운용수수료도 비교적 저렴한 편이에요. 또, 분배금도 정기적으로 지급되는 상품이 많습니다.

반면, 미국 이외의 국가를 추종하는 ETF는 운용수수료가 더 높거나, 분배금이 아예 없는 상품도 종종 있습니다. 그래서 이런 점 때문에 미국 ETF가 더 많은 선택을 받는 것 같아요.

미국, 유럽, 일본, 중국과 관련된 상품 중 지수를 추종해서 위험성을 낮추고 가격이 우상향하는 상품을 소개하며, 아래 추천 목록에서 분배금이 없으면 따로 적지 않았습니다.

- 아래 사진은 25년 5월 저의 연금저축 해외 ETF 수익률입니다.

▶ 미국 ETF 추천

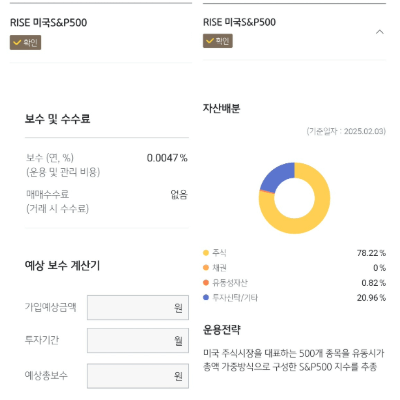

RISE(KB자산운용)

- RISE 미국S&P500

: 미국 주식시장 상위 500개 기업에 시가총액 가중방식으로 시총이 높은 기업의 비율이 높은 투자 상품.

: Apple 6.57%, NVIDIA 5.99%, Berkshire Hathaway 2.12% 등

: 총보수 연 0.0047%(모든 ETF운영사 중 최저보수)

: 분배금 지급(3,6,9,12월 기준)

- RISE 미국S&P500(H)

: 미국 주식시장을 대표하는 업종 상위 500개 기업에 투자하는 환헤지형 ETF 상품.

: Apple 6.40%, NVIDIA 5.84%, Berkshire Hathaway 2.06%, 원화예금 2.32% 등

: 총보수 연 0.0047%

: 분배금 지급(매월 기준)

- RISE 미국나스닥100

: NASDAQ 100 Index의 상위 100개 우량 기술주 종목을 시가총액 가중방식으로 산출한 지수에 투자하는 상품.

: Apple 8.66%, NVIDIA 7.87%, Tesla 2.67% 등

: 총보수 연 0.0062%

: 분배금 지급(3,6,9,12월 기준)

TIGER(미래에셋자산운용)

- TIGER 미국S&P500 동일가중

: S&P500의 500개 종목을 각각 0.2%씩 구성해 분산투자하는 방식(동일 가중방식) 투자.

: Newmont 0.26% UnitedHealth 0.26%, Apple 0.25% 등

: 총보수 연 0.20%

: 분배금 지급(1,4,7,10월 기준)

- TIGER 미국S&P500

: 미국 시장을 대표하는 S&P500 지수를 추종하는 상품

: Apple 6.51%, NVIDIA 5.94%, Berkshire Hathaway 2.09% 등

: 총보수 연 0.0068%

: 분배금 지급(1,4,7,10월 기준)

- TIGER 미국나스닥100

: 미국 시장을 대표하는 NASDAQ 100 지수를 추종하는 상품

: Apple 8.56%, NVIDIA 7.78%, Tesla 2.64% 등

: 총보수 연 0.0068%

: 분배금 지급(1,4,7,10월 기준)

- TIGER 미국나스닥100TR(H)

: 나스닥100에 환헤지로 분배금까지 재투자하는 ETF.

: 총보수 연 0.07%

: 분배금 재투자

KODEX(삼성자산운용)

- KODEX미국S&P500, KODEX 미국S&P500(H)

: 미국 경제를 대표하는 S&P500 지수에 투자하는 상품

: Apple 6.55%, NVIDIA 5.98%, Berkshire Hathaway 2.11% 등

: 총보수 연 0.062%

: 분배금 지급(1,4,7,10월 기준)

- KODEX 미국나스닥100, KODEX 미국나스닥100(H)

: 미국 대표 기술주 중심 100개 기업 NASDAQ100 지수에 투자 상품

: Apple 8.79%, NVIDIA 7.8%, Tesla 2.65% 등

: 총보수 0.0062%

: 분배금 지급(1,4,7,10월 기준)

ACE(한국투자신탁운용)

- ACE 미국 S&P500

: 미국의 대형주 대표지수인 S&P500 지수를 추종

: Apple 7.07%, NVIDIA 6.30%, Berkshire Hathaway 2.24% 등

: 총보수 0.07%

: 분배금 지급(1,4,7,10월 기준)

- ACE 미국나스닥100

: 미국 시장을 대표하는 NASDAQ 100 지수를 추종하는 상품

: Apple 8.91%, NVIDIA 7.92%, Tesla 2.67% 등

: 총보수 0.07%

: 분배금 지급(1,4,7,10월 기준)

- ACE 미국주식베스트셀러

: 국내 투자자들(개인,기관)이 가장 많이 사고, 거래하고, 보유하고 있는 미국 주식 중 우량 기업 10개 종목 선별 투자하는 상품

: TSLA 21.53%, PLTR 19.47%, AVGO 14.66%, AAPL 3.77% 등

: 총보수 0.30%

: 분배금 미지급 후 재투자

▶ 유로(유럽) ETF

- RISE 유로스탁스50(H)

: 유로존을 대표하는 시가총액 상위 50종목에 투자

: SAP 7.03%, ASML 6.97%, Siemens 4.16% 등

: 총보수 연 0.021%

- RISE 글로벌주식분산액티브

: 미국50%, 선진국30%, 신흥국20% 비중으로 투자

: RISE미국S&P500 24.83%, Vanguard FTSE Developed 23.40% 등

: 총보수 연 0.2%.

- TIGER 유로스탁스50(합성H)

: 유로존 12개국에 상장된 주식 중 시가총액 상위 50종목에 투자하는 ETF

: 유로스탁스50TRS 40.63%, EURO STOXX50 38% 등

: 총보수 연 0.24%

- KODEX 선진국MSCI WORLD

: 23개 선진국 중/대형주 약 1,600개 종목에 투자

: MSCI world Index 5.92%, Apple 4.36%, Microsoft 3.92% 등

: 총보수 연 0.30%

: 분배금 지급(1,4,7,10월 기준)

▶ 일본 ETF

- RISE 일본섹터TOP4Plus

: 경쟁력있는 일본 증시 대표기업과 섹터 분산 투자

: Toyota 10.43%, Sony 10.13%, Hitachi 9.79% 등

: 총보수 연 0.30%

- TIGER 일본니케이225

: 일본 동경거래소에 상장된 유동성 높은 225개 주식에 분산투자

: Fast Retailing 10.76%, Tokyo Electron 5.82%, SoftBank 3.97% 등

: 총보수 연 0.35%

: 분배금 지급(12월 기준)

- KODEX 일본TOPIX100

: 동경증권거래소 시가총액 상위 100개 종목으로 구성된 TOPIX100 지수 추종

: Toyota 5.27%, Sony 4.67%, Mitsubishi 4.28% 등

: 총보수 연 0.190%

: 분배금 지급(1,4,7,10월 기준)

- ACE 일본NIKKEI225(H)

: 동경증권거래소 1부시장의 대표지수 NIKKEI225 지수 추종

: NIKKEI225 15.99%, FAST RETAILING 10.93% 등

: 총보수 연 0.30%

▶ 중국(차이나) ETF

- RISE 차이나HSCEI(H)

: 홍콩증권거래소에 상장된 50개 기업의 홍콩H지수(HSCEI)

: China Bank 7.40%, Tencent 7.34%, Xiaomi 7.11% 등

: 총보수 : 0.021%

- RISE 중국본토대형주CSI100

: 중국을 대표하는 우량주로 구성된 CSI A100 지수에 투자

: Kweichow Moutai 8.23%, BYD 2.69% 등

: 총보수 : 연 0.65%.

- TIGER 차이나CSI300

: 상해와 심천거래소에 상장된 주식 중 중국을 대표하는 300개의 종목으로 구성된 지수.

: Kweichow Moutai 4.96%, BYD 1.63% 등

: 총보수 연 0.63%

: 분배금 지급(12월 기준)

- TIGER 차이나HSCEI

: 홍콩에 상장된 중국본토기업에 분산 투자하는 ETF

: Meituan 7.83%, Alibaba 6.94% 등

: 총보수 연 0.35%

: 분배금 지급(12월 기준)

- KODEX 차이나CSI300

: 중국시장을 대표하는 대형주300 종목에 투자

: CHINAAMC CSI300 ETF 17.76%, CSI300 index 17.08% 등

: 총보수 연 0.120%

: 분배금 지급(1,4,7,10월 기준)

- ACE 중국본토CSI300

: 중국 A주중에 상위 300개 종목 산출 지수(CSI300 index) 투자

: Kweichow 5.04%, China bank 2.65%, BYD 1.68% 등

: 총보수 연 0.70%

: 분배금 미지급 후 재투자

4. ETF 세금

– 연금저축 해외 ETF 추천하는 데 있어서 세금은 정말 중요하다고 생각합니다. 그래서 국내주식형과 해외주식형 ETF의 세금 차이와 연금저축 세금에 관해서 설명해 드릴께요.

| 국내상장 국내주식형 ETF : 분배금 배당소득세 과세, 매매차익 비과세, 증권거래세 면제 |

| 국내상장 해외주식형 ETF : 분배금 배당소득세 과세, 매매차익 배당소득세(15.4%) 과세, 증권거래세 면제 |

| 매매차익 : 배당소득세 과세(보유기간 과세) : Min(매매차익, 과표 증분) X 15.4% |

| 분배금 : 배당소득세 과세 : Min(현금분배금, 과표증분) X 15.4% |

| 해외상장 주식형 ETF : 주식으로 보기 때문에 배당소득세 과세, 양도소득세 22% 과세 |

| 연금계좌(연금저축, IRP) 운용 : 투자 중에는 세금을 내지 않고, 나중에 연금으로 받을 때 연금소득세(3.3~5.5%)만 내면 돼요. 즉, 세금을 미뤄두고 복리로 굴릴 수 있으니, 장기투자에 유리하죠. : 연간 연금수령액이 1200만 원을 넘으면 초과분에 대해 16.5%의 기타소득세가 붙지만, 그래도 일반 계좌에서 바로바로 세금 내는 것보다는 유리한 경우가 많아요 |

| 퇴직연금 DC를 통해 운용 : 퇴직연금 계좌에서의 거래하는 국내상장 ETF는 비과세입니다. |

- 국내 주식형에는 매매차익 비과세 혜택이 있지만 해외 주식형ETF는 과세가 적용됩니다. 하지만 연금저축을 활용하면 저율과세(3.3~5.5%)로 장기적으로 절세 효과가 큽니다.

- 퇴직연금 DC에서 직접 투자하여 얻은 소득은 비과세입니다.

5. 해외 ETF 투자 전략

1) 장기투자 : 해외 ETF도 투자상품이기 때문에 시기에 따라 수익률이 낮고 높을 수 있습니다. 그래서 분할 매수를 하며 장기투자로 선택하시는 것을 추천해 드립니다.

2) 연금저축 해외 ETF 추천 : 저는 미국 대표 지수 S&P500, NASDAQ100 ETF에 투자 하고 있어서 이 상품들을 추천합니다. 다양한 테마와 함께 수많은 ETF가 있지만 위험성이 가장 낮고 수익률도 좋습니다.

그리고 타 국가 ETF 상품에 비해 많은 사람이 선택하고 있으며, 운용 수수료도 낮아서 큰 금액을 투자해도 괜찮고, 분배금도 잘 들어옵니다.

3) 환헷지 상품 : 환율 변동이 걱정된다면 (H) 표시가 있는 상품에 투자하셔도 좋습니다.

지금까지 연금저축 해외 ETF 추천에 대한 글을 작성하였습니다. 도움이 되셨기를 바랍니다.

감사합니다.